相続~相続の流れ~

ここでは相続人の確認から相続税の

計算までの流れを説明します。

相続手続には期限が設定されているものが

あるのでご注意ください。

遺産分割の種類や方法、遺言書による

遺産分割のメリット・デメリット

についても説明します。

ここでは相続人の確認から相続税の

計算までの流れを説明します。

相続手続には期限が設定されているものが

あるのでご注意ください。

遺産分割の種類や方法、遺言書による

遺産分割のメリット・デメリット

についても説明します。

相続の流れ

1 相続人を決める

- 1-1 法定相続人の確定

-

-

まず、誰が相続人なのかを確定することが必要になります。遺族の誰が財産を相続するかを定めた「法定相続人」というものが民法で決められています。

法定相続人 -

-

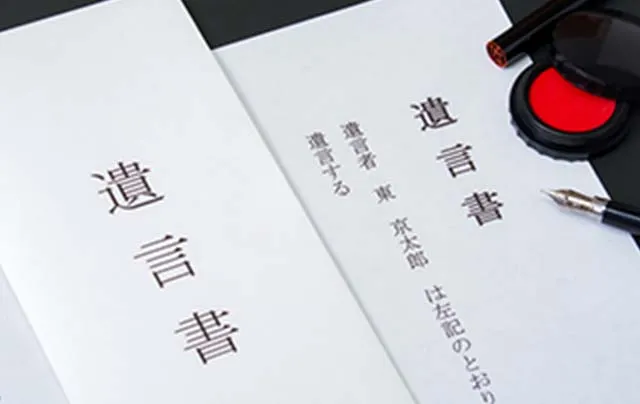

- 1-2 遺言書、遺贈、死因贈与などの確認

-

-

相続手続きの方向性を決める上で、遺言書の有無は大きなポイントになってきます。遺言書の有無を確認しましょう。

遺言書があり、そこに遺産の分割が記載されているときは、民法で決められた法定相続よりも優先されます。これは、亡くなった被相続人の最終的な意思表示なので、尊重しようという考え方があるからです。

遺言書がないときは、法定相続人全員で誰がどの財産を相続するかを決め、遺産分割協議書を作成することになります。

遺贈(遺言による贈与)、死因贈与(贈与者が死亡した時点で効力が生じる贈与契約)などがあるかも併せて確認しましょう。 -

-

2 相続財産を評価する

- 2-1 相続する資産と、債務のリストアップ

-

-

相続財産として何がどれだけあるのか、現金や預貯金、不動産といったプラスの財産だけでなく、借金やローンなどのマイナスの財産についても調査・確認します。

-

-

- 2-2 相続財産の評価

-

次に相続財産を評価します。

相続財産の評価

相続財産は基本的には時価で評価することになっていますが、評価の仕方はそれぞれの財産の種類によって決まっています。

詳細は下記の「相続財産の評価」をご確認下さい。とくに不動産などは、評価額が時価より安くなることが多いです。

不動産の相続税評価 相続税評価額の低くなる土地

詳細は下記の「不動産の相続税評価」及び「相続税評価額の低くなる土地」をご確認下さい。

- 2-3 (遺言書がない場合)遺産分割協議書の作成

-

-

調査した相続財産から、相続人全員で誰がどの財産を相続するのか(分け方)の話し合いを行います。

相続人が全員合意して遺産分割協議が整ったら「遺産分割協議書」を作成します。 -

-

3 相続税を計算する

- 3-1 相続税の課税価格の計算

-

-

まず、相続税の対象となる「課税価格」を計算します。

みなし相続財産など

被相続人の遺した一切の財産の相続税評価額を合計し、さらに加えるものは加え、引くものは差し引いて、その結果出た額が相続税の課税価格となります。

課税価格を出すにあたって相続財産に加えるものは、「みなし相続財産」と呼ばれる生命保険金や死亡退職金と相続開始3年以内の相続や遺贈により財産をもらった人に対する贈与財産などです。

詳細は下記の「みなし相続財産など」をご確認下さい。また、相続財産から差し引くものは葬儀費用と被相続人の債務です。

-

-

- 3-2 課税遺産総額の計算

-

-

次に、基礎控除額を計算します。

この基礎控除の額は、定額控除と、法定相続人の数に応じた控除を合計して算出します。

なお、法定相続人として認められる養子の数には制限があり、実子がいれば1人、実子がいなければ2人までとなります。

課税価格の合計額から基礎控除額を差し引いた残りが、課税遺産総額です。相続税は、この課税遺産総額に基づいて計算されます。

もし、相続税の課税価格が基礎控除額以内であれば、相続税はかかりません。申告も不要です。 -

-

- 3-3 相続税総額の計算

-

課税遺産総額を法定相続分で分け、それぞれの相続税を計算して合計します。

実際の相続人や相続割合に関係なく、「法定相続人に法定相続分で」分けて計算することに注意して下さい。

この合計額が、相続税の総額となります。

- 3-4 相続人それぞれの相続税の計算

-

相続税の総額を実際の相続人に、相続割合に応じて分配します。

配分された額から控除があればその額を差し引いた額が、各人の負担すべき相続税額となります。

相続手続きの期限

相続手続きには期限があるものがあります。

主要な相続手続きの期限を記載しました。

相続人の方々は忙しく、様々な思いを持ちな

がら過ごされると思いますが、

期限内に必要な手続きを行って下さい。

期限内に手続きが間に合わなければ、不利

益をこうむる場合があります。

相続開始から7日以内

- 死亡届

-

死亡者の居住地あるいは本籍地等の市区町村役場に提出します。

相続の開始を知ったときから3ヶ月以内

- 相続放棄

-

「相続放棄」とは、相続人が被相続人の財産及び債務について一切の財産を受け入れないことです。

この意思表示は相続開始を知った日から3ヶ月以内に家庭裁判所に届け出をすることが必要になります。 - 限定承認

-

「限定承認」とは、正の財産の範囲内で負の財産を承継することです。

この意思表示は相続開始を知った日から3ヶ月以内に家庭裁判所に届け出をすることが必要になります。

ただし、この申し立ては相続人全員が共同して行う必要があります。

相続の開始を知ったときから4ヶ月以内

- 準確定申告手続き

-

個人が死亡した場合には、その年の1月1日から死亡の日までの期間の所得について相続開始を知った日の翌日から4ヶ月以内に確定申告(準確定申告といいます)をし、納税しなければなりません。

相続の開始を知ったときから10ヶ月以内

- 相続税の申告手続き

-

被相続人の遺産に対して相続税がかかる場合には、相続開始を知った日(通常は被相続人の死亡した日)の翌日から10ヶ月以内に相続や遺贈等によって財産を取得した人が相続税の申告・納税をしなければなりません。

遺産分割

遺産は公平に分割するのが理想ですが、

相続財産に不動産がある場合は、

複数の相続人に公平に分けるのが難しく、

トラブルになることがあります。

遺言書があれば、遺言書による遺産分割で

完了しますが、

遺言書がないと相続人全員

の協議が必要となります。

協議がまとまらなければ調整、審判となり、

遺産分割が長期化することもありえます。

また、協議でのちょっとしたことから相続争

いの引き金になる可能性もあります。

そこで、円滑な遺産分割のために、遺言書の

作成をオススメします。

遺言書の種類

遺言書の種類には下記のような種類があります。

それぞれの遺言書の種類にはメリット、デメリットがあるので、よく理解した上で、自分に合った遺言書の種類を選択して下さい。

| 普通方式 | 自筆証書遺言 (民法第968条) |

遺言者がその全文、日付および氏名を自書し、押印して作成する遺言書です。 なお、2019年1月13日以降に作成する自筆証書遺言のうち、財産目録についてはパソコンによる作成や、銀行通帳のコピー、不動産の登記事項証明書を添付することができます。 手軽に費用もかからずに作成できますが、形式不備で無効になったり、内容が不明確でもめる危険性があります。 |

|---|---|---|

| 公正証書遺言 (民法第969条) |

証人2人以上の立会いのもとに、公証役場に行って、公証人という専門家の前で作成する遺言書です。 費用がかかりますが、まず無効にならず、滅失、隠匿、偽造、変造の恐れがありません。 |

|

| 秘密証書遺言 (民法第970条) |

遺言者が遺言書を作成し、これを封印し、証人2人以上および公証人の前でこれが遺言書であることを申述します。 遺言書の存在は明確にしつつも、その内容については秘密にできる遺言書です。 | |

| 特別方式 (民法第983条) |

危急時遺言や隔絶地遺言など、危急の場合にのみ認められる遺言書です。 遺言者が普通方式での遺言書を作成できるようになったときから6ヶ月間生存していた場合は無効となります。 |

|

遺産分割の種類

遺産分割には、下記のような種類があります。

それぞれの分割方法の違いを理解し、適切な分割方法を選択して下さい。

| 現物分割 | 相続で取得する財産を、現物の財産そのままで分割する方法。 最も一般的な相続方法です。 |

|---|---|

| 代償分割 | 特定の相続人が財産を相続分以上相続する代わりに、その相続人が他の相続人に金銭を払う方法。相続分に応じて現物分割したり、売却して換価分割することが難しい場合に多く利用されています。 |

| 換価分割 | 相続財産を売却換金し、相続人に金銭で分配する方法。 公平に分配することが可能なので、あとでトラブルになりにくいメリットがあります。 |

チェックリスト

上記のチェックリストに一つでもチェックがつかなかった項目があれば、準備していきましょう。

相続不動産に関するご相談は、

すみふの仲介ステップ(住友不動産ステップ)にお任せ下さい。

- Webからのお問合わせ

- 資料請求・お問合わせ(無料)

- ※法律・税務につきましては、ご相談内容により当社顧問弁護士・顧問税理士等と連携してご相談を賜ります。(要予約)

- ※実際の税法上の適用の可否については、所轄の税務署または税理士等専門家にご確認下さいますようお願いいたします。