不動産の税金ガイド

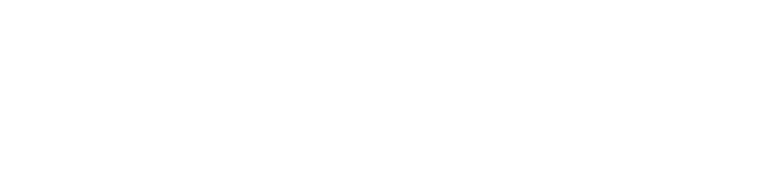

相続税は、財産を相続、遺贈、死因贈与によって取得した人に課税されます。相続税を計算するには、まず法定相続人が何人いるのか、被相続人との続柄は何かを把握して、相続人と、各相続人の相続割合等を決めます。

●相続人

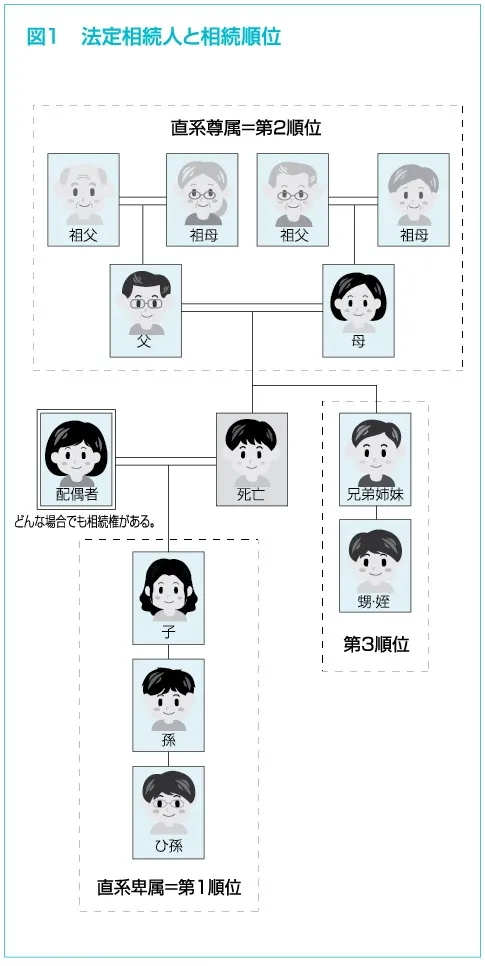

相続人については、民法で相続人になる順序を定めています。

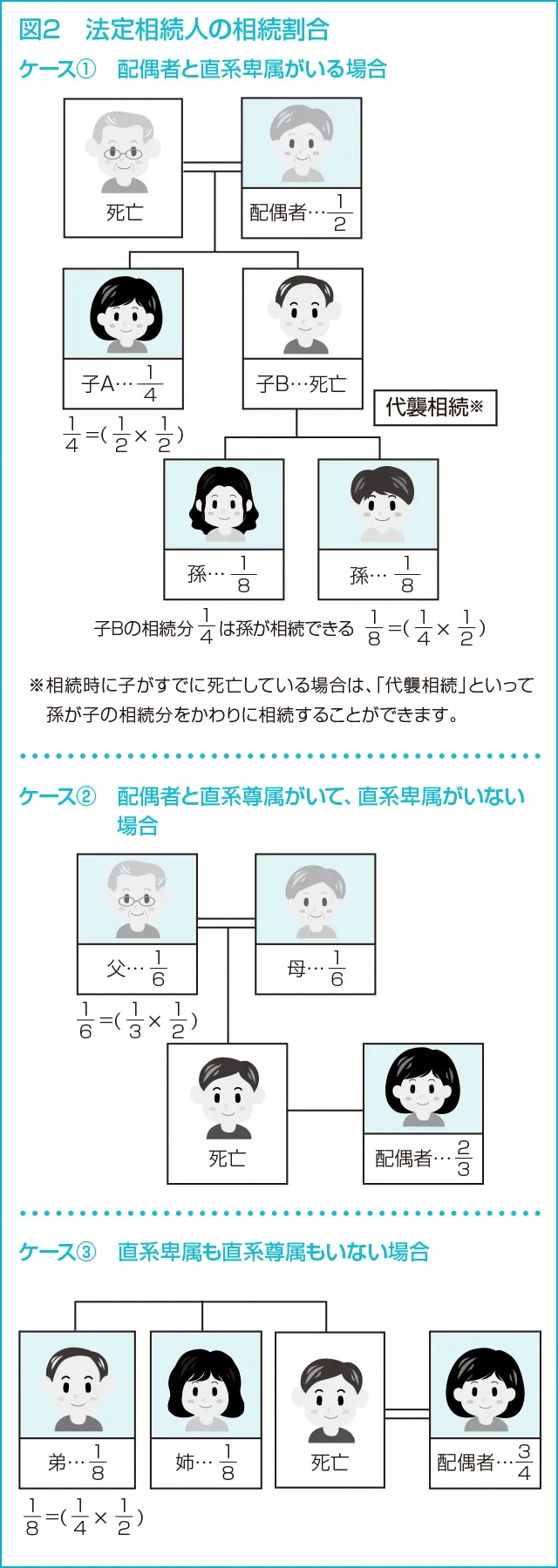

- 第一順位=第一順位の相続人は、亡くなった人(被相続人といいます)の子です。子が相続開始以前に亡くなっている場合は、孫が相続人になります。これを代襲相続人といいます。

- 第二順位=被相続人に子がいない場合、第二順位で相続人になるのは、被相続人の両親や祖父母です。

- 第三順位=子も祖父母もいない場合、第三順位で相続人になるのは、被相続人の兄弟姉妹です。兄弟姉妹については、代襲相続は認められますが、再代襲は認められません。つまり、甥や姪は相続人になることができますが、甥や姪が仮に死亡していても、甥や姪の子は相続人になれません。

●相続には順序がある

第二順位の人は第一順位の人がいない場合に限り相続人になり、第三順位の人は、第一順位及び第二順位の人がいない場合に限って相続人になります。被相続人の配偶者は、常に相続人となります。他の相続人がいる場合には、その相続人と同じ順位で相続人になるのです。

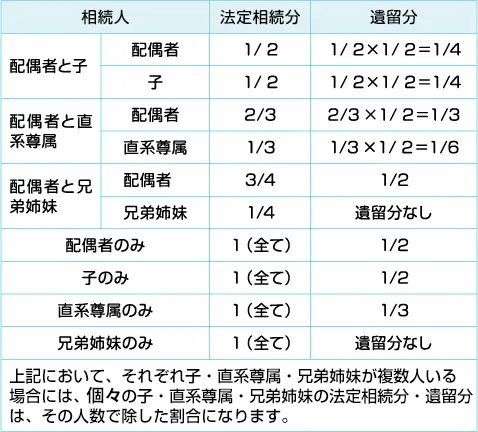

●法定相続分とは?

民法では、同順位の相続人が複数人いる場合の相続分を定めています。これを法定相続分といいます。

- 配偶者と子が相続人になるときは、配偶者の相続分、子の相続分は、各1/2

- 配偶者と直系尊属が相続人になるときは、配偶者の相続分は2/3、直系尊属の相続分は1/3

- 配偶者と兄弟姉妹が相続人になるときは、配偶者の相続分は3/4、兄弟姉妹の相続分は1/4

- 子、直系尊属または兄弟姉妹が複数であるときは、各人の相続分は平等。配偶者と子が2人いた場合には、子は一人当たり 1/2×1/2 = 1/4 が法定相続分となる。

- 代襲相続人の相続分は、その直系尊属の受けるべき相続分と同じ。代襲相続人が複数人いる場合には、各人で直系尊属の相続分を均等に分ける。

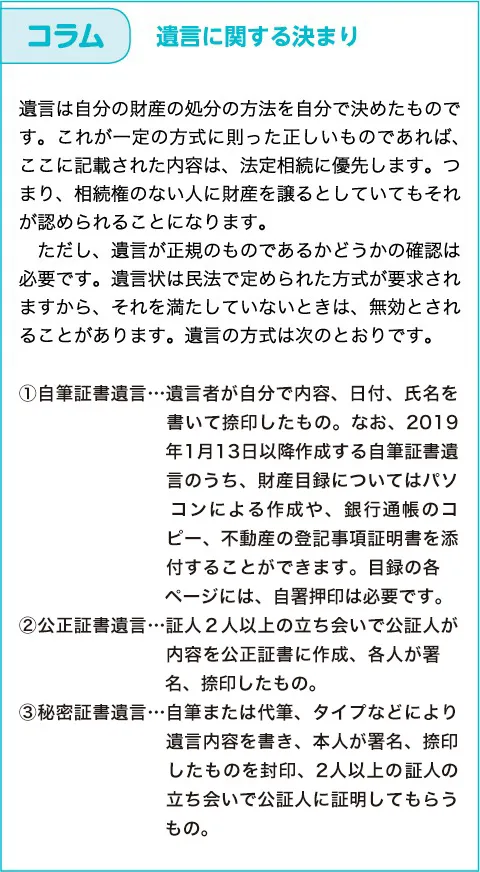

(1)遺言書

相続といっても、故人の遺した財産はあくまで故人のものです。いくら法定相続人であっても、故人の意思を無視して相続できるものではありません。

この、故人の意思を示すいちばんのものが遺言書です(⇒コラム「遺言に関する決まり」参照)。「私が死んだら、財産は誰それにどのくらいあげたい」という遺言書がある場合は、まずその遺言書が最優先されます。また死因贈与といって、生前に「私が死んだら、あなたにこれだけの財産をあげます」という契約を誰かと結んでいれば、やはりそのとおりにしなければなりません。

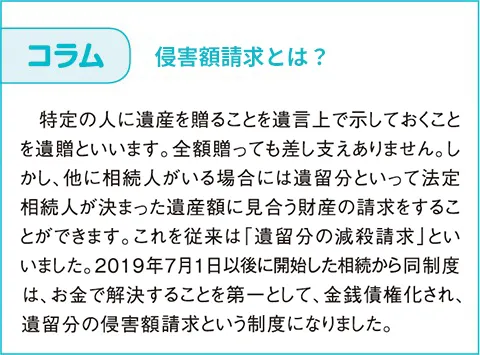

(2)遺留分とは

しかし、たとえ遺言によったとしても全財産が赤の他人のものになってしまっては、遺された家族がたまりません。そこで法律では、遺族の生活を保障するために、「遺留分」という制度を設けています。亡くなった人が「全財産を赤の他人の誰それに」と遺言書を残しておいても、財産の一定部分は侵害額請求すれば原則として一定の遺産額に見合う金銭が取り戻せるようになっているのです(⇒コラム「侵害額請求とは?」参照)。

遺留分を受けられる一定の遺族とは、次のとおりです。

《遺留分を受けられる遺族》

①配偶者

②直系卑属(子、孫、ひ孫)

③直系尊属(父、母、祖父、祖母)

- 傍系血族である兄弟姉妹には、遺留分はありません。

参考・法定相続分の表

なお遺留分とは遺言により遺産を取得できない相続人であっても、最低限保証される遺産をもらえる権利をいいます。遺留分が認められるのは、兄弟姉妹以外の相続人です。これを侵害する相続をさせるような遺言をすると争いになることがあります。

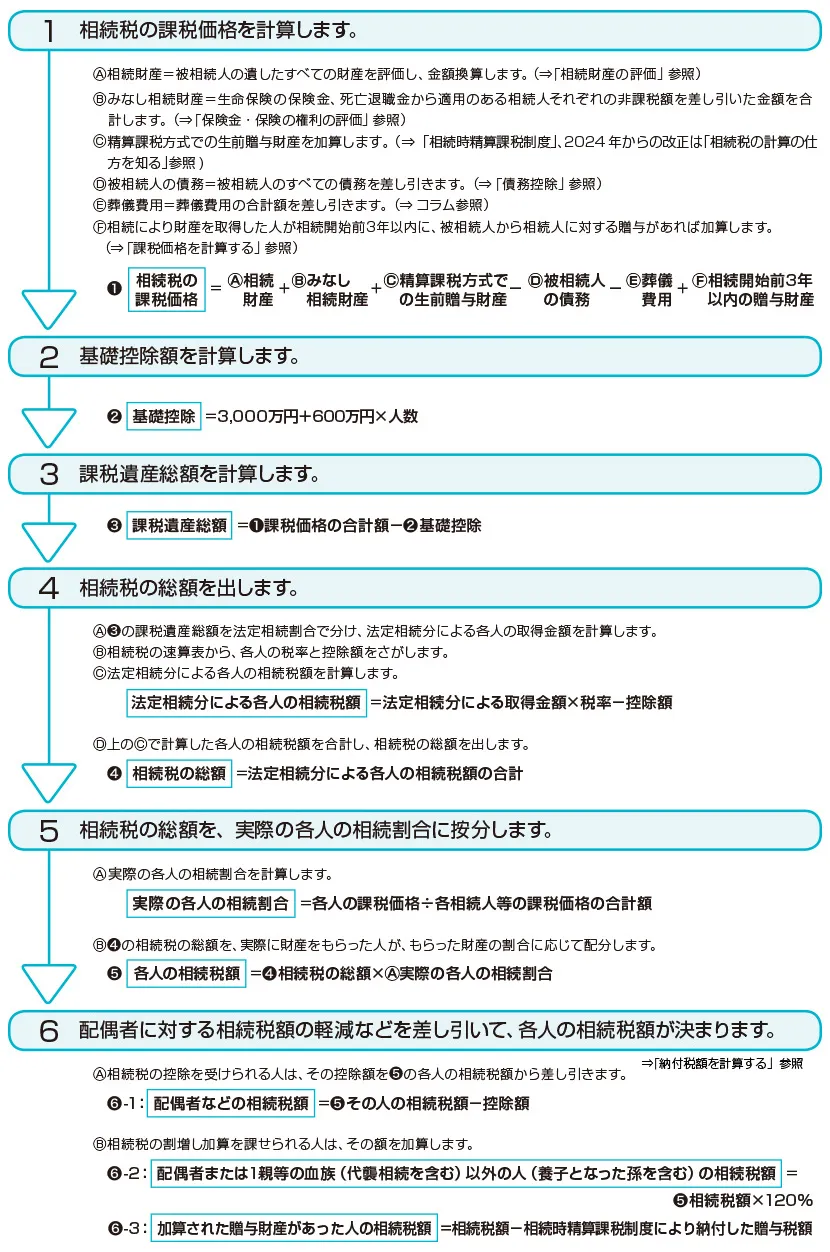

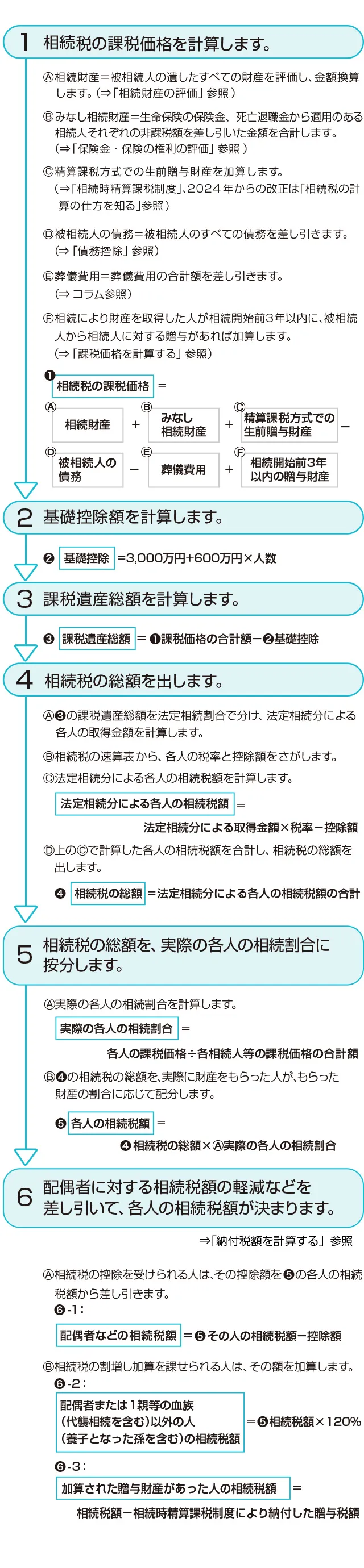

〇相続税の計算の仕方を知る

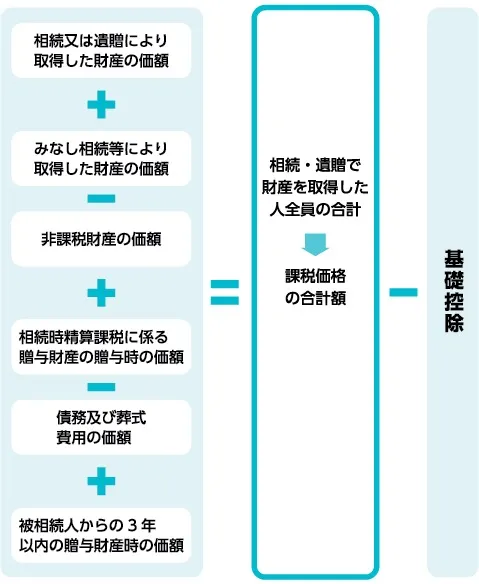

1、課税価格を計算する

相続財産から債務及び葬式費用を引き、これに被相続人から相続人等へ対する3年以内の贈与財産を加算して、相続税の課税対象となる課税価格を計算します。

2024年1月以後の暦年課税の生前贈与から、その相続の開始前7年以内にその相続に係る被相続人から贈与により財産を取得したことがある場合には、その贈与により取得した財産の価額が相続税の課税価格に加算されます。ただしその贈与財産のうち相続の開始前3年以内に贈与により取得した財産以外の財産については、財産の価額の合計額から100 万円を控除した残額となります。

また、相続時精算課税制度で財産をくれた人が亡くなった場合、財産をもらっていた相続人の相続税の計算では、同制度でもらっていた財産の贈与時の価格から110万円を控除した金額を相続財産に加算することになります。

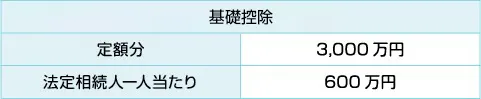

2、課税遺産総額を計算する

課税価格から遺産に係る基礎控除額を差し引くと課税遺産総額になります。

〇相続税のかかる財産・相続税のかからない財産

相続財産には相続税のかからない財産があります。

●相続税が非課税の主な財産は

- ①お墓、霊びょう、祭具など

- ②宗教、慈善、学術等の公益事業を行う者が相続、遺贈により取得した財産でその公益事業の用に供することが確実なもの

- ③心身障害者共済制度に基づく給付金の受給権

- ④相続人の受け取った死亡保険金(みなし相続財産)のうち、500万円に法定相続人の数を乗じて計算した金額に達するまでの金額

- ⑤相続人の受け取った死亡退職金(みなし相続財産)のうち、500万円に法定相続人の数を乗じて計算した金額に達するまでの金額

- ⑥死亡弔慰金のうち以下の金額

- ・業務上の死亡の場合・・・賞与以外の普通給与の3年分

- ・業務外の死亡の場合・・・賞与以外の普通給与の半年分死亡弔慰金のうち、上記の金額を超える金額は退職金として扱われます。

- ⑦相続財産を申告期限までに、国もしくは地方公共団体または特定の公益法人に寄付した場合の寄付財産

- ⑧相続財産に属する金銭を申告期限までに、特定公益信託の信託財産にするために支出した場合の当該金銭

●相続税のかかる財産

不動産や現金預金・有価証券・貴金属・書画骨董品等といった財産のほか、特許権・著作権等といった無形財産も相続税の課税対象です。死亡保険金、死亡退職金については、民法上は相続財産ではなくても相続税の計算では相続財産とみなして課税対象になります。

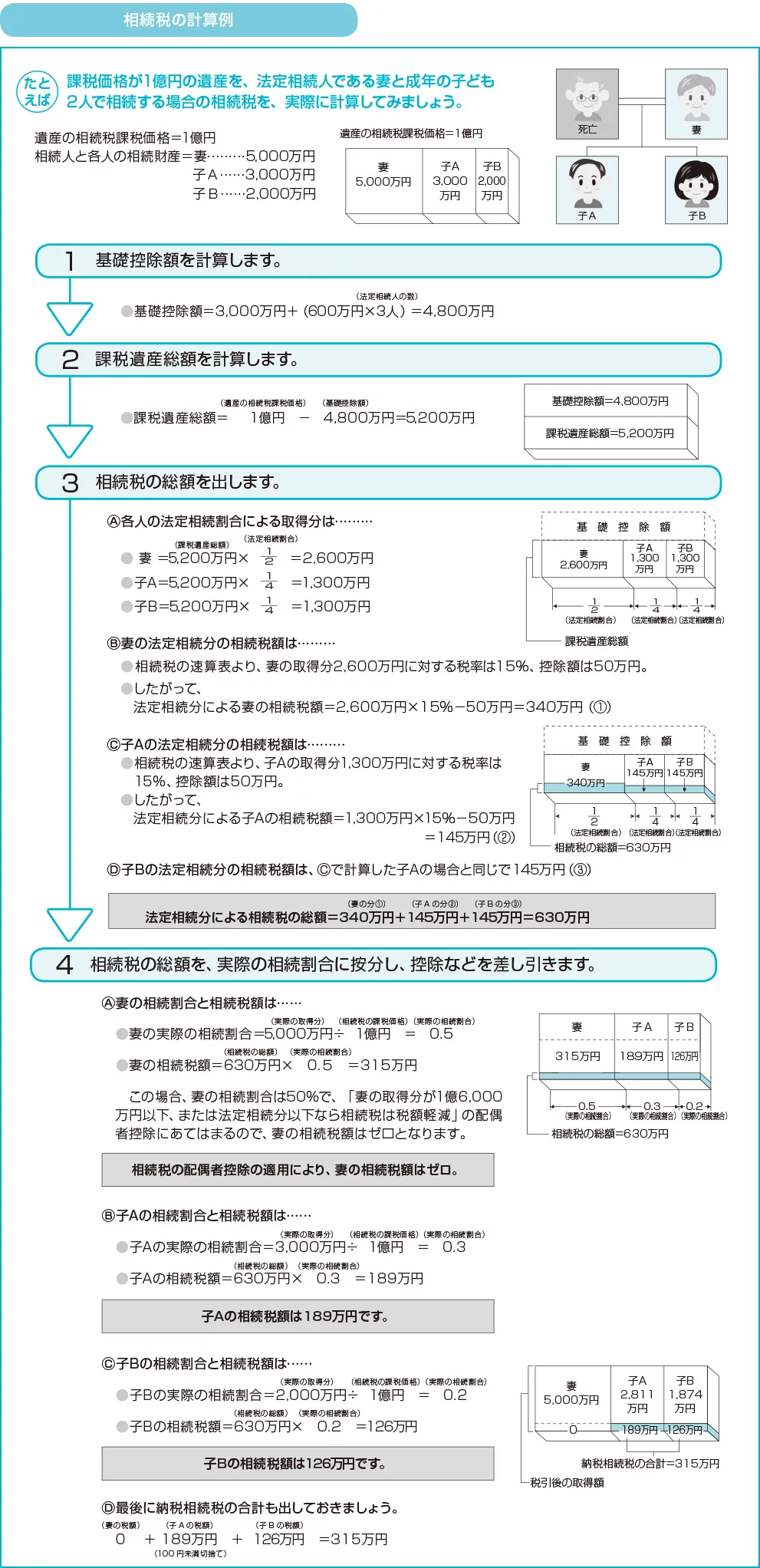

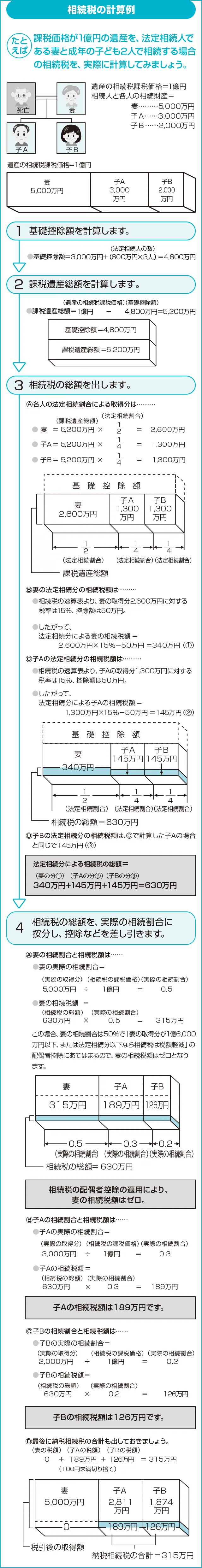

相続税の計算例

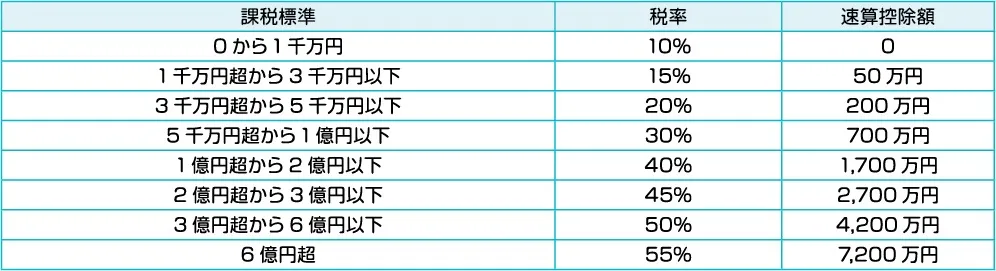

相続税の速算表

2015年1月1日以降の相続等からは下の表で計算します。

| 課税標準 | 税率 | 速算控除額 |

|---|---|---|

| 0から1千万円 | 10% | 0 |

| 1千万円超から3千万円以下 | 15% | 50万円 |

| 3千万円超から5千万円以下 | 20% | 200万円 |

| 5千万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

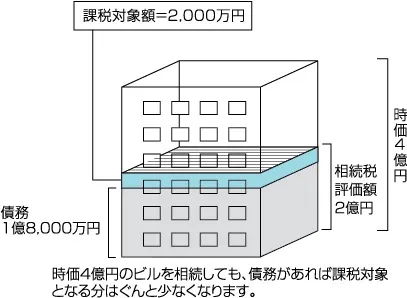

債務はマイナスの財産として、相続財産から差し引くことができます。

借入金、ローン、未払い金など、被相続人(故人)が残したすべての債務はマイナスの財産として、相続財産から差し引くことができます。これを債務控除といいます。

債務控除には、次のようなものがあります。

- 借入金、ローンなどの債務。

- 銀行の当座貸越など。

- 買掛金、未払い金。

- 入院費などの未払い医療費。

- 未納の所得税など。

- 納期限が未到来の、当年分の固定資産税、住民税など。

住宅ローンをうまく活用すると、相続税の節税になります。

上でご説明したとおり、住宅ローンも立派な債務ですから、相続したマイホームに住宅ローンが残っていれば、そのローンも相続財産から差し引くことができます。

たとえば、時価7,000万円、相続税評価額4,000万円の住宅を相続したとして、その家に住宅ローンが1,000万円残っていれば、課税対象となるのは3,000万円だけ。ほかに相続財産がなければ、基礎控除の3,000万円を引くと相続税はまったくかかりません。

このことをもう少し広げて考えてみましょう。借金をして建てたビルやマンションを相続したときも、時価よりかなり低い相続税評価額から、さらに実際の借入金の額を差し引いたあとの金額が課税対象となるわけです。

ですから、時価4億円、相続税評価額2億円のビルを相続したとしても、もし借金が1億8,000万円あるなら、課税対象となるのは差し引き2,000万円だけ(下図参照)。ほかに相続財産がなければ、相続税がゼロということになるのです(ただし、過度な節税をすると財産の評価額を不動産鑑定評価額で再評価されて税務署から追徴されるおそれがありますので、注意し ましょう。)。

もちろん、借金は遺族が引き継がなければなりませんが。

債務と課税対象額

ただし借入はリスクに注意

こうしてみると、「借金も財産のうち」ということができます。

事業用の土地や貸アパートなどの建っている土地は、相続税評価額が通常より低くなります(「相続財産の評価」参照)。そこで空き地に借入金で貸アパート等を建てれば相続税負担が少なくなるケースもあるでしょう。

しかし、資産価値の下落が急激であれば、相対的に借入金が債務として重くなり、場合によっては土地等の資産価値を上回る事態が起こりえます。借入を利用した相続対策には、十分な検討が必要です。

団体信用生命保険に入っている場合

住宅ローンの借入にともない、団体信用生命保険に入っている場合で被保険者である住宅ローンの債務者が死亡した場合には、相続税の課税上は相続人に承継される債務はないものとされますのでご注意下さい。

3、相続税の総額を計算する

課税遺産総額を法定相続人が法定相続分で分割したものと仮定して、その分割後の金額に対して各人ごとに税率を適用して各法定相続人の相続税額を計算します。この各法定相続人の相続税額を合計した金額が相続税の総額です。相続税の速算税率表は下記の通りです。

| 課税標準 | 税率 | 速算控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 0 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

4、各人の算出税額を計算する

相続人各人が取得した財産の課税価格の比率に応じて、相続税の総額を按分することにより各人の税額が計算されます。

5、納付税額を計算する

相続人各人の算出税額に、相続税額の2割加算、配偶者の税額軽減、未成年者控除、相次相続控除等を差引して各人の納付税額を計算します。

一次相続では、配偶者の税額軽減の制度が重要です。相続税では、相続人が配偶者の場合、配偶者の税額軽減という特例があります。配偶者の税額軽減額は、次の算式により計算した金額です。

- A:相続税の課税価格の合計額に配偶者の法定相続分を乗じた金額

(Aの金額が1億6千万円に満たない場合は、1億6千万円) - B:配偶者にかかる課税価格に相当する金額

このように、配偶者の相続分が、法定相続分か1億6千万円のいずれか多い金額に達するまでは、配偶者には相続税がかかりません。

配偶者居住権とは?

2020年4月1日から改正民法が施行されました。その中で話題となっているのが配偶者短期居住権(民法1037条)と配偶者居住権(民法1028条)の2つの配偶者居住権です。このうち配偶者居住権(民法1028条)は配偶者がその建物を無償で、使用・収益することができる権利です。これが認められるのは、相続開始時点で、被相続人の遺産に含まれる建物に配偶者が住んでいる場合です。なお被相続人が配偶者以外の人と共有している建物については、配偶者居住権は認められません。

さらに、遺産分割で配偶者居住権を取得するものと決められたときか、配偶者居住権が被相続人から遺贈の対象とされたときでなければ、原則として配偶者は配偶者居住権を取得することはできません。例外として、遺産分割の請求に対する家庭裁判所の審判で、配偶者が配偶者居住権を取得すると決めることができる場合があります(民法1029条)。

それは次の通りです。

- ア、共同相続人の間で配偶者が配偶者居住権を取得することについて合意が成立しているとき。

- イ、配偶者が家庭裁判所に対して配偶者居住権の取得を希望する旨を申し出た場合において、居住建物の所有者の受ける不利益の程度を考慮してもなお配偶者の生活を維持するために特に必要があると認めるとき。

配偶者居住権のある建物の所有者は、配偶者居住権の設定登記を具備させる義務があるとされ(民法1031条)、登記の対象となります(配偶者居住権の設定の登記について、居住建物の価額(固定資産税評価額)に対し1,000分の2の税率により登録免許税が課税されます)。

しかし、配偶者居住権は譲渡することができないものとされていることに注意が必要です(民法1032条2項)。