不動産の税金ガイド

〇譲渡所得課税

個人の所有する土地(土地の上に存する権利を含む)や建物などを譲渡して出た譲渡益(譲渡所得)はほかの所得(給与所得や事業所得など)と分離して所得税と住民税、復興特別所得税が課税されることになっています。

〇譲渡所得の計算

譲渡所得の計算は、次のように収入金額から取得費と譲渡費用を控除して計算します。

譲渡所得=収入金額 - (取得費 + 譲渡費用)

〇取得費

取得費は譲渡した不動産の取得に要した費用のこと。取得時の購入代金と取得時にかかった税金、設備、増改築費や借入金利子が取得費になります。ただし建物の取得費の計算では減価償却費相当額を控除します。

取得費になる費用

- 購入代金

- 購入時にかかった税金(登録免許税、不動産取得税、印紙税)

- 仲介手数料

- 設備費

- 整地費

- 改良費

- 借入金利子など

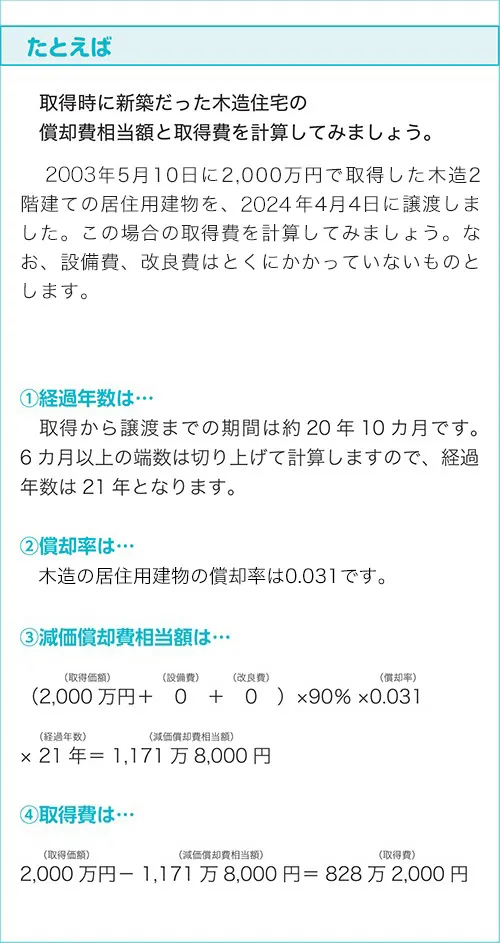

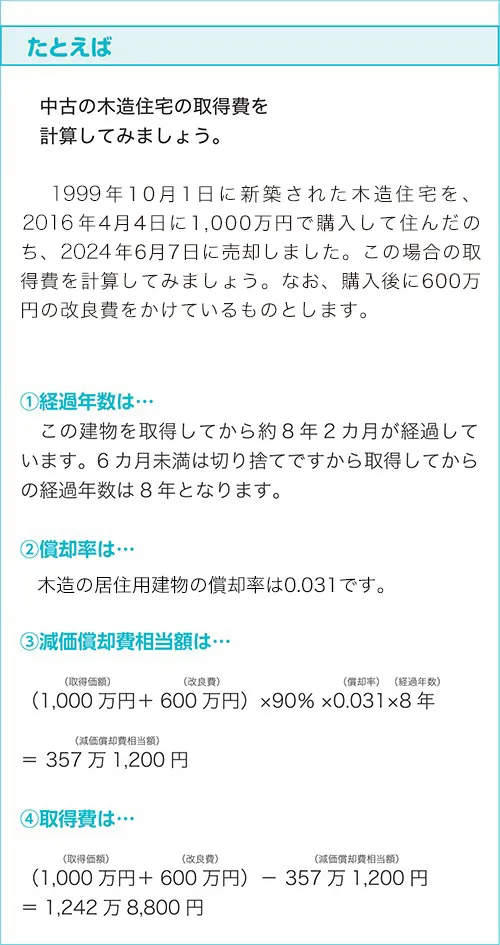

〇建物の取得費

建物の取得費の計算は、取得費から減価償却費相当額を控除します。その建物が事業用資産(店舗や事務所など)か、住宅などの非事業用資産かによって考え方や計算の仕方が変わります。住宅などの居住用建物は非事業用資産として「定額法」により減価償却費相当額を計算します。

非事業用資産の減価償却費相当額 = (取得費+設備費+改良費) × 90% × 譲渡資産の耐用年数の 1.5倍に応ずる償却率 × 経過年数

- 譲渡資産の耐用年数の1.5倍の計算上、端数が出た場合は切り捨てとなります。

- 経過年数の計算で1年未満の端数がある場合は、6カ月以上は1年とし、6カ月未満は切り捨てとなります。

主な居住用建物の耐用年数等

新築で取得した建物の減価償却費相当額の計算

中古で取得した建物の減価償却費相当額の計算例

土地と建物を一括して購入していた場合の土地、建物の金額の求め方

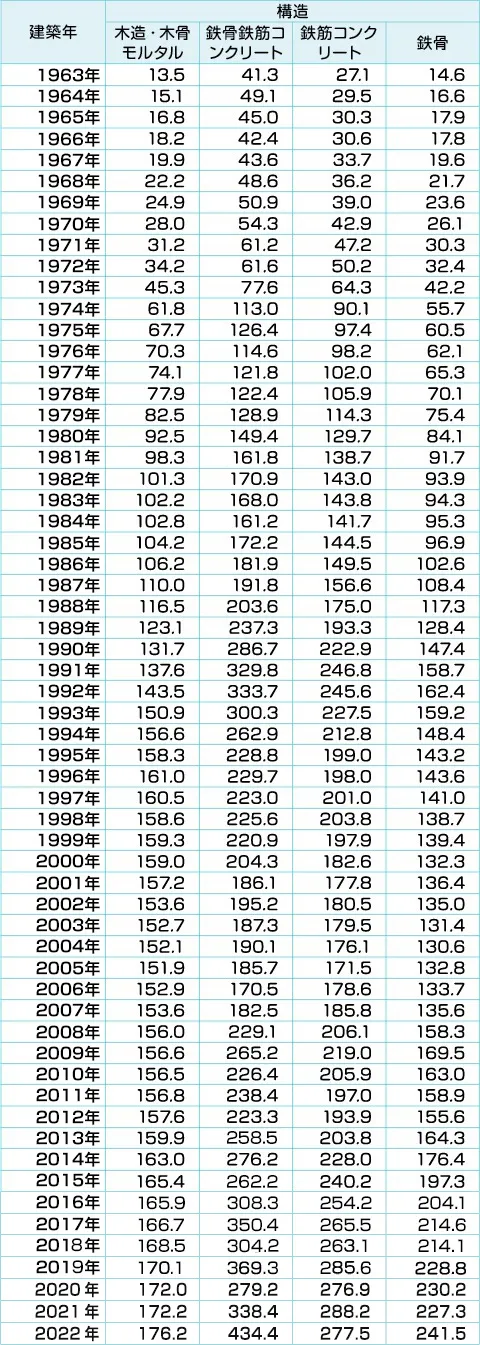

土地と建物を一括して○○○○万円で購入するという契約で取得していた場合、土地と建物の取得費を割り出す必要があります。その方法は次の通りです。

- 建物にかかった消費税から建物価格を逆算する

- 標準的建築価額により建物価格を求める

- 土地と建物の固定資産税評価額の比率で按分して求める

- 不動産鑑定士の鑑定価格などから土地と建物の時価を求め、その比率で按分する

(注)下表に掲載している金額は、「建築統計年報(国土交通省)」の「構造別:建築物の数、床面積の合計、工事費予定額」表の1㎡当たりの工事費予定額によっています。

「『建物の標準的な建築価額』表」(以下「建築価額表」といいます)は、土地と建物を一括で取得しており、取得時の契約においてそれぞれの価額が区分されていないなどのため、建物の購入代金が不明な場合に、土地と建物の価額を区分する一方法として、建物の購入代金を算定するために使用するものです。

中古の建物を取得している場合には、その建物が建築された年に対応する建築価額表の単価に床面積を乗じて求めた建築価額を基に、その建築時から取得時までの経過年数に応じた減価償却費相当額を控除した残額を購入代金として計算して差し支えありません。

建物の標準的な建築価額表千円/㎡

〇取得費がわからない場合等の概算取得費

譲渡した不動産が相続により代々受け継がれてきたものであったり、購入した時代が古いため当時の資料がなかったりして取得費がわからない場合には、譲渡した収入金額の5%相当額を取得費とすることができます。実際の取得費が収入金額の5%相当額を下回る場合にも、収入金額の5%相当額を取得費とすることができます。これを概算取得費と言います。

〇相続等により取得した資産(不動産等)の取得費

相続や贈与で取得した資産を譲渡した場合、その資産の取得費は、原則として被相続人や贈与者が取得に要した費用等となります。

〇借入金利子が取得費になるとき

土地や建物を取得するのに借入を起こした日から取得した土地や建物を使用開始した日までに対応する借入金利子は取得費になります。ただし、土地や建物を賃貸等して得る不動産所得の計算上、必要経費にした借入金利子は取得費に含めることはできません。

〇譲渡費用

譲渡費用とは、不動産を譲渡するために直接要した費用のことです。次のようなものが譲渡費用となります。

- 不動産の譲渡に際して支出した仲介手数料

- 売買契約書の印紙代

- 登記もしくは登録に要する費用(司法書士の手数料も含む)

- 譲渡価額を増加させるために譲渡に際して支出した費用

…貸家の借家人を立ち退かせるための立退料、土地譲渡に当たり上物を取り壊す取り壊し費用、より有利な条件で売るために支出した違約金、借地を譲渡するために地主に払う名義書き換え料など

〇取得日・譲渡日

取得日・譲渡日は、納税者の選択により引渡しの日、または契約日を選択できます。

売買の場合は原則、

①引渡日となります。

②契約の日とすることもできます。

この取得日をいつにするかはその不動産を譲渡する際、納税者が①もしくは②を選択することができます。取得日とは、その不動産の所有権が移転する日のことですが、売買契約書に記載があればその日(一般には移転日の記載はありません)となり、定めていなければ通常、売買契約書作成の日(契約日)となります。自ら建設等をした資産の取得の日はその建設等が完了した日となるほか、他に請け負わせて建設等した場合は、その資産の引渡しを受けた日ということになっています。

譲渡日も基本的に取得の日の場合と同じです。「引渡しがあった日」または「契約の効力が発生した日(契約日)」になります。この取得の日と譲渡の日の判定は異なっても問題はありません。不動産を譲渡したときの所得税はその所有期間に応じ税額の負担がちがってきます。それは譲渡した日の1月1日現在の所有期間が5年を超えているかどうかで判定がわかれるからです。

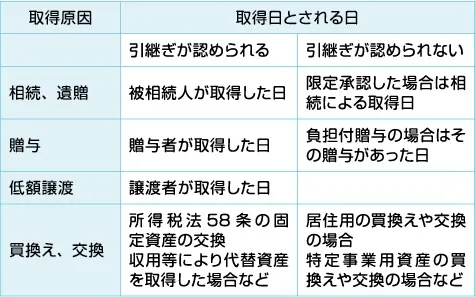

〇取得日を引継ぐ場合

ところで、不動産の取得はその他にも、相続や贈与などによる場合が考えられます。このときは取得日をいつとすればよいかと言うと、取得日の引継ぎといった取得原因によって特別の取り扱いがあります。

取得日の引継ぎ表

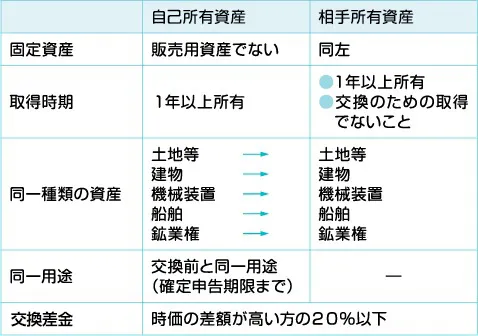

〇個人の固定資産の交換の特例

国内に住む個人が、一年以上有していた所定の固定資産をそれぞれ他の者が一年以上有していた同種の固定資産と交換し、その交換により取得した資産をその交換により譲渡した資産の譲渡の直前の用途と同一の用途に供した場合には、この資産の譲渡はなかったものとみなすという特例です。住宅は棚卸資産でない住宅と交換して交換後住宅として使用すればこの特例を適用することができます。

表にまとめると次の通りです。

- 交換後に相手方が同一の用途に供さない場合でも自己の適用は受けられます。

2つ以上の種類の資産を交換(たとえばマンションの土地建物の一体交換)した場合には、土地は土地、建物は建物としてそれぞれ交換したものとされるほか、全体として等価でも土地どうし、建物どうしの価額がちがう場合にはそれぞれの差額は交換差として扱われます。また、一の資産につきその一部を交換、一部を売買とした場合には、これをひとつの取引とみて、その売買代金部分については交換差金として扱われます。なお20%超の交換差金の授受があると交換の特例が適用されないことになります。