不動産の税金ガイド

住宅の売買に関する税務で重要なのが、居住用財産の考え方です。税務上、各種の優遇措置が受けられるからです。優遇措置の受けられる「居住用財産」とは、客観的にある程度継続して生活するために利用している住宅家屋とその敷地のことを指します。ただし、仮住まいなどといった一時的に入居した住宅や保養目的の別荘は「居住用財産」とはなりません。

税務上、居住用の特例が適用できる居住用不動産の要件は次の通りです。

- ①個人が、主として居住の用に供している国内にある家屋とその敷地で、居住用の特例ごとに定める所有期間の要件を満たすもの

- ②個人の①の財産で居住の用に供されなくなった日から同日以後3年を経過する日の属する年の12月31日までの間に譲渡されるもの

- ③個人の①の家屋を取り壊した場合、取り壊した年の1月1日現在で特例ごとに定める所有期間の要件を満たし、取り壊しから1年以内に譲渡の契約をし、かつ居住の用に供されなくなった日から同日以後3年を経過する日の属する年の12月31日までの間に譲渡されるもの

- ④個人の居住用の家屋が災害により滅失した場合において、当該個人が当該家屋を引き続き所有していたとしたならば、その年1月1日において、居住用の特例ごとに定める所有期間の要件を満たす当該家屋の敷地の用に供されていた土地等で、当該災害があった日から同日以後3年を経過する日の属する年の12月31日までの間に譲渡されるもの

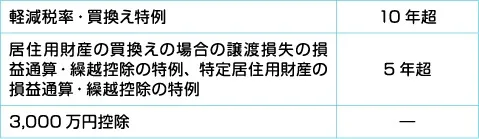

各種特例ごとで要件となっている居住用財産の所有期間は、次の通りです。

〇単身赴任の場合

住宅を買った本人が、勤め先の会社などの事情により単身赴任を余儀なくされることがあります。この場合、マイホームに本人が住んでいないことになるため、このマイホームを売却したとき税務上、居住用の特例が適用できないのではないかという疑問が生じます。しかし配偶者が引き続き、その住宅に住んでおり、単身赴任や転地療法などの事情が解消したら、本人が戻ってくることがはっきりしている場合には、配偶者の住んでいる住宅には、税務上居住用の特例の適用が可能です。

〇一定の親族へ売却した場合

居住用と認められる不動産であっても親子、夫婦、生計を一にする親族に売ると特例の適用はありません。ただし親族といっても兄弟なら適用できる場合があります。

不動産の税金

海外在住の方