不動産の税金ガイド

固定資産税は1月1日時点で固定資産税台帳に固定資産(土地や家屋などの不動産や償却資産)の所有者として登録されている人に課税される市町村税です。その資産の所在地の市町村(東京23区内では特例として東京都)が課税します。

都市計画税は、原則として市街化区域内の土地及び家屋の所有者に対して市町村(東京23区内では特例として東京都)が課税する税金です。ただし市街化調整区域の土地・家屋に課税しないことが課税の均衡を著しく失する特別の事情がある場合には、当該市街化調整区域のうち条例で定める区域内に所在する土地及び家屋について課税されることがあります。

〇税額の求め方

固定資産税・都市計画税の税額の計算方法は、固定資産税評価額×税率です。

〇課税標準

固定資産税・都市計画税の税額計算の基になる課税標準は1月1日時点の固定資産の適正な時価ですが、実務上、原則的には固定資産税評価額とされています。固定資産税評価額(固定資産課税台帳に登録された価格)とは、総務大臣告示の固定資産評価基準に基づき評価された基準年度の価格です。

この評価額は地価下落により修正が必要な場合などを除き、原則として3年間据え置かれます。なお、土地の評価額については負担調整が行われています。

〇土地の負担調整

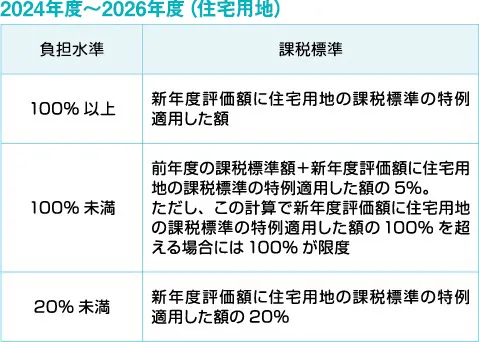

以下に見る住宅用地の課税標準の特例の適用のある住宅用地については「前年度課税標準」の「新年度評価額に住宅用地の課税標準の特例を適用した金額」に対する割合(負担水準)により、以下のように負担調整措置が適用されます。

なお2024年度から2026年度の固定資産税・都市計画税の負担水準の区分と負担調整措置は次のようにされています。

〇税率

固定資産税の税率は原則として1.4%です。

都市計画税の税率は市町村により異なることがありますが、0.3%を上限とするものです。

〇免税点

固定資産税が課税されない金額は、土地の場合30万円、家屋の場合20万円、償却資産の場合150万円です。各市町村の区域内に同一の人が所有する固定資産の課税標準額の合計額で判断します。

ただし財政上その他特別の必要がある場合においては、当該市町村の条例の定めるところにより課税することができることとされています。これは都市計画税においても同様です。

〇納付

市町村(東京23区内では東京都)から納付書が送付されてきますので、その納付書に記載されている期日までに納付します。納期は、原則として4月、7月、12月及び2月の年4回ですが、一括納付も可能です。

〇住宅用地の課税標準の特例

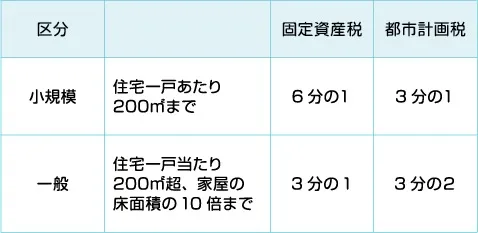

次のような住宅家屋の建っている住宅用地の面積区分で、減額することになっています。

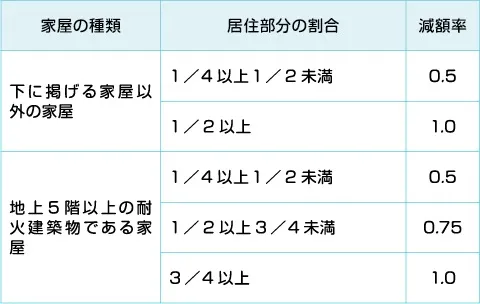

ただし併用住宅の場合は次の表のように家屋の種類と居住部分の割合により、減額される割合が異なります。

- なお、東京23区のように、住宅1戸当たり200㎡までの小規模宅地に独自に都市計画税の2分の1の軽減措置を設けているところもあります。

〇建替え予定地

住宅用地の課税標準の特例は1月1日の固定資産税の賦課期日において、住宅の敷地になっている土地に適用があるものです。1月1日時点でその土地に住宅がない場合でも、一定の要件を満たす住宅の建て替えが行われている場合には、「住宅用地」として扱われることになっています。

具体的には、地方税の取扱いを定めた総務大臣通知(2010年4月1日、市町村税関係)で、次のように取扱いが記載されています。「住宅用地に対する固定資産税の課税標準の特例における「敷地の用に供されている土地」とは、特例対象となる家屋を維持し又はその効用を果すために使用されている1画地の土地で賦課期日現在において当該家屋の存するもの又はその上に既存の当該家屋に代えてこれらの家屋が建設中であるものをいうものであること(第3章 第2節 第1、20(1))」。2017年4月1日からは上記通知が改正され取扱いが少し緩和されました。

こうした建て替え中の土地について住宅用地の認定をする場合に参考にすべきものとして、固定資産税課長通達があります。それによると、次のような要件を満たす場合、住宅用地として取り扱ってよいこととされています。

- 当該土地が、当該年度の前年度に係る賦課期日において住宅用地であったこと。

- 原則として当該土地において、住宅の建設が当該年度に係る賦課期日において着手されており、当該住宅が当該年度の翌年度に係る賦課期日までに完成するものであること。

- 住宅の建替えが、建替え前の敷地と同一の敷地において行われるものであること。

- 当該年度の前年度に係る賦課期日における当該土地の所有者と、当該年度に係る賦課期日における当該土地の所有者が、原則として同一であること。

- 当該年度の前年度に係る賦課期日における当該住宅の所有者と、当該年度に係る賦課期日における当該住宅の所有者が、原則として同一であること。

〇特定空家の敷地には住宅用地の課税標準の特例はない

「放置空き家」の除却などを支援する税制上の措置として、市町村から除却・管理等をするよう勧告を受けた「特定空家等」の敷地の固定資産税・都市計画税が増税されることになりました。

特定空家等とは、「建築物又はこれに附属する工作物であって居住その他の使用がなされていないことが常態であるもの及びその敷地」のうち、次のような状態にあるものです。

- そのまま放置すれば倒壊等、著しく保安上危険となるおそれのある状態

- 著しく衛生上有害となるおそれのある状態

- 適切な管理が行われていないことにより著しく景観を損なっている状態

- 周辺の生活環境の保全を図るために放置することが不適切である状態

これらに該当する特定空家等については市町村長が、所有者等に対し「除却、修繕、立木竹の伐採その他周辺の生活環境の保全を図るために必要な措置」を助言、指導することができるとされ、助言・指導をしても改善がなされない場合に、所有者等に対し相当の猶予期限を付けて、必要な措置をとることの勧告に移ることができるとされています。

なお、総務省の取扱いでは

- 構造上住宅として認められない状態

- 使う見込みなく、取壊す予定

- 住むための管理をせず、今後住む見込みがない

以上のようなケースでは住宅と認められません。

改正空家対策推進特別措置法(2023年12月13日施行)では、放置すれば特定空家になるおそれのある「管理不全空家」も住宅用地の課税標準の軽減の適用除外とされました。適用は改正空家対策推進特別措置法が施行した年の翌年の2024年度からです。

〇新築住宅家屋の税額軽減

次の要件を満たす新築住宅家屋については、床面積120㎡相当の税額を限度としてその2分の1が減額されます。

- ①新築年月日が2026年3月31日までのもの。

- ②居住部分の床面積が50㎡(共同住宅等の貸家は40㎡)から280㎡であること。

- 店舗併用住宅家屋や区分所有の住宅家屋では2分の1以上が居住部分であることが必要です。

減額期間は次の区分に応じ次の通りです。

- ア、つぎのイ以外の住宅=築後3年間(認定長期優良住宅は5年間)

- イ、地階3階以上の耐火・準耐火建築物である住宅=築後5年間減額(認定長期優良住宅は7年間)

〇タワーマンションに対する課税の見直し

?見直しの対象マンション

高さが60mを超える建築物(建築基準法令上の「超高層建築物」)のうち、複数の階に住戸が所在しているもの(以下、居住用超高層建築物と言います。)で、かつ2018年度から新たに課税されたもの(2017年4月1日前に売買契約が締結された住戸を含むものを除く。)です。

?見直しの内容

当該居住用超高層建築物全体の固定資産税額を各区分所有者にあん分する際に用いる当該各区分所有者の専有部分の床面積を、住戸の所在する階層の差違による床面積当たりの取引単価の変化の傾向を反映するための補正率(階層別専有床面積補正率)により補正します。階層別専有床面積補正率は、最近の取引価格の傾向を踏まえ、居住用超高層建築物の1階を100とし、階数が1階増すごとに、これに10を39で除した数を加えた数値とされました。

(算式)N階の階層別専有床面積補正率=100+10/39x(N-1)

この結果、各戸の税額は次のように求めることになります。

各戸の税額=建物全体の税額×各戸の階層別専有床面積補正率による補正後の専有床面積÷全戸分の階層別専有床面積補正率による補正後の専有面積の合計

たとえば1階に係る固定資産税が100の場合、40階の固定資産税は110となります。

?居住用以外の専有部分がある場合

居住用以外の専有部分を含む居住用超高層建築物においては、まず当該居住用超高層建築物全体に係る固定資産税額を、床面積により居住用部分と非居住用部分にあん分した上、居住用部分の税額を各区分所有者にあん分する場合についてのみ階層別専有床面積補正率を適用します。

?その他の補正

天井の高さ、付帯設備の程度等について著しい差違がある場合には、その差違に応じた補正を行います。これは現行の区分所有建物でも行われているものです。なお、居住用超高層建築物の区分所有者全員による申出があった場合には、当該申し出た割合により当該居住用超高層建築物に係る固定資産税額をあん分することも可能です。